Wkład własny to nic innego jak odpowiednie środki finansowe niezbędne do tego, by móc ubiegać się o kredyt hipoteczny. Konieczność jego posiadania wprowadziła Rekomendacja S.

Za dokument odpowiada Komisja Nadzoru Finansowego, a jego treść nie tylko wprowadza wymagany wkład własny, ale również określa sposób udzielania kredytów walutowych, ogranicza maksymalną długość okresu kredytowania itp. Pierwszy raz rekomendacja została opublikowana w 2006 roku, ale dopiero w 2013 została ona zmieniona w ramach przeciwdziałania globalnemu kryzysowi gospodarczemu.

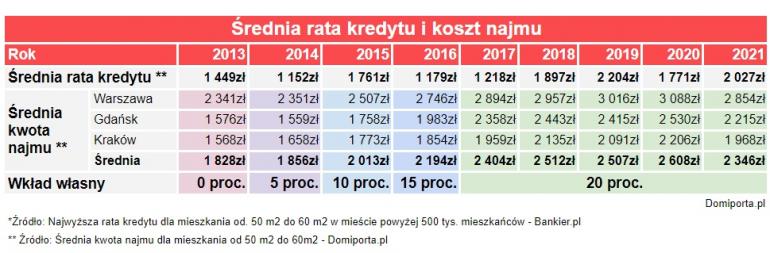

Rekomendacja S wprowadziła wymóg posiadania wkładu własnego w wysokości 5 procent w 2014 roku i była zwiększana o kolejne 5 procent rokrocznie, aż do osiągnięcia zakładanego poziomu 20 procent w 2017. Od tego momentu aż do 2022 roku, by otrzymać kredyt hipoteczny należy udowodnić posiadanie 20-procentowego wkładu własnego.

Oczywiście, nie musi to być gotówka. Mogą to być oszczędności z książeczki mieszkaniowej, inna nieruchomości czy działka. Część banków dopuszcza również możliwość zaciągnięcia kredytu osobom posiadającym tylko 10 procent wkładu własnego, a brakującą część ubezpiecza. Kredyt jest jednak wówczas droższy.

Założeniem wkładu własnego miało być ubezpieczenie sektora bankowego przed załamaniem wskutek udzielania kredytów hipotecznych osobom, które nie byłyby w stanie ich spłacić. Przed 2013 rokiem w niektórych bankach można było zaciągnąć zobowiązanie na 130 procent wartości nieruchomości.

Zgodnie z tą logiką na kredyt miały mieć szanse jedynie te gospodarstwa domowe, które były w stanie uzbierać wymaganą kwotę wkładu. Młodzi ludzie mieli oszczędzać pieniądze, by móc ubiegać się o kredyt. Posiadając np. 20 procent wartości nieruchomości w zaoszczędzonej gotówce, byli dla banków dużo bezpieczniejszymi klientami.

Sprawdź za darmo średnie ceny nieruchomości w swojej okolicy >>>

- Lata 2004-2008 były okresem niczym nieograniczonego boomu na rynku mieszkaniowym i kredytowym. Zadłużanie się na 130 proc. (szczególnie w obcej walucie) do dziś odbija się niektórym czkawką, nic więc dziwnego, że Komisja Nadzoru Finansowego postanowiła w końcu takie działania ukrócić i wypuściła serię rekomendacji, które m.in. wypędziły z rynku kredyty w walutach obcych oraz zadłużanie się bez wkładu własnego - tłumaczy Marcin Krasoń, analityk serwisu Obido.pl.

- Z punktu widzenia bezpieczeństwa rynku kredytowego i jego uczestników (zarówno banków, jak i klientów) był to zdecydowanie słuszny krok. Ale gdy weźmiemy pod uwagę dostępność mieszkań dla młodych ludzi, to może część opinii będzie na pewno takich, że to problem – dodaje.

Ponadto, do 2018 roku działał program Mieszkanie dla Młodych, w ramach którego Państwo oferowało po spełnieniu określonych warunków dopłaty, które w sensie praktycznym pokrywały wysokość wkładu własnego.

Ceny mieszkań od 2017 roku urosły o średnio 30 procent. Z roku na rok oddawanych jest coraz więcej lokali, a rekordem była liczba 220 tys. mieszkań rok temu. Tymczasem rośnie również Indeks Popytu na Kredyty Mieszkaniowe. Jak donosi Biuro Informacji Kredytowej, w listopadzie indeks ten wyniósł 19,1 procent. To oznacza, że w październiku 2021 r., w przeliczeniu na dzień roboczy, banki i SKOK-i przesłały do BIK zapytania o kredyty mieszkaniowe na kwotę wyższą o 19,1% w porównaniu z październikiem 2020 r. Gołym okiem widać, że mimo ograniczeń nałożonych w Rekomendacji S, Polacy nadal kupują nieruchomości.

Niestety, ogromne zainteresowanie zakupem mieszkania przełożyło się na duży wzrost cen, a co za tym idzie, również wzrost wymaganego wkładu własnego. Nierzadko w dużych miastach wynosi on ponad 100 tys. złotych w przypadku mieszkań kosztujących powyżej pół miliona złotych. Część gospodarstw domowych w obliczu takich kwot jest zupełnie wykluczona z możliwości zakupu własnego mieszkania.

Sama branża deweloperska tego problemu nie zauważa, ponieważ mieszkania i tak znajdują nabywców. To z kolei "zasługa" małych inwestorów i funduszy, którzy kupują mieszkania pod inwestycje za gotówkę. Tacy klienci stanowią obecnie niemal 70 procent nabywców.

Własne mieszkanie kojarzy się Polakom z bezpieczeństwem i choć rośnie grupa zwolenników najmu, to nadal zdecydowana większość woli wziąć kredyt i być “na swoim”. Niestety, z powodu wkładu własnego, nie każdy może.

Jak podaje w swoim raporcie organizacja Habitat for Humanity – 40 procent polskiego społeczeństwa znajduje się w tzw. luce czynszowej. Oznacza to, że zarabiają za dużo, by móc ubiegać się o lokal socjalny, a jednocześnie ich dochód nie wystarczy na odłożenie wymaganej kwoty na wkład własny.

Bardzo często dochodzi do paradoksu, w którym para (bądź singielka/singiel) wynajmują mieszkanie za wyższą kwotę, niż by wyniosła rata kredytu. W tej grupie społecznej w ostatnich latach rósł społeczny opór przed wkładem własnym. Ale to niejedyny powód. Wszystkie badania mówią jasno: bny młodzi ludzie chcieli zakładać rodziny muszą mieć dostęp do mieszkań oraz stabilnej i bezpiecznej pracy. Wkład własny jest zupełnym zaprzeczeniem tego twierdzenia. Nawet jeżeli młodzi ludzie dobrze zarabiają, to mieszkanie kupią dopiero po odłożeniu wkładu własnego - gdy młodzi już nie będą.

Być może to właśnie te powody frustracji młodego pokolenia dostrzegł obecny rząd kierowany przez Prawo i Sprawiedliwość i zapowiedział liczne ułatwienia w dostępie do własnego M, czyli kredyt bez wkładu własnego oraz możliwość budowy domu do 70 m2 bez pozwolenia.

Nie da się ukryć, że kredyt bez wkładu własnego będzie rozwiązaniem droższym, ale większa liczba nabywców otrzyma w końcu możliwość zdobycia własnego, upragnionego M. Niemal pewne jest jeszcze większe zwiększenie popytu niż ma to miejsce w tym momencie, co wpłynie także na ceny.

- Gwarancja zamiast wkładu własnego ma umożliwić zakup mieszkania tym, którzy nie mają gotówki. Tylko że to kolejny krok mający stymulować popyt, a nie podaż. Każde rozwiązanie, które daje ludziom gotówkę lub ułatwia im zakup mieszkania od tej strony (wkład własny etc.) sprawia, że więcej ludzi stać na mieszkanie. Należy sobie jednak zdawać sprawę, że zwiększony popyt na mieszkania to wyższe ceny - wyjaśnia ekspert serwisu Obido.pl, Marcin Krasoń.

Ekspert zwraca również uwagę, że nowe rozwiązanie istotnie rozwiąże problem tysięcy gospodarstw domowych, w których gospodarze mają stałą pracę i wysoką zdolność (ale nie są w stanie uzbierać wkładu własnego, np. przez to, że wynajmują mieszkanie), ale nadal pozostaje spory odsetek, który takich warunków nie ma. Na gwarancje państwa nie załapią się osoby bez wysokiej zdolności kredytowej (np. pracownicy na umowach śmieciowych bądź o stałych, ale niskich dochodach). Ich zdolność nadal będzie oceniał bank.

- I ci, którzy pomocy nie dostaną (a będą wśród nich zarówno bardziej, jak i mniej zamożni), będą mieli poważny kłopot. Znacznie lepiej byłoby stymulować podaż i wykorzystując mechanizmy rynkowe, obniżyć trochę ceny.

Gwarancje zamiast wkładu własnego pomogą tym, którzy mają zdolność kredytową, ale co z osobami, które jej nie mają? Co z brakami w zasobach mieszkań socjalnych i komunalnych? Tych problemów niestety nowe zasady nie rozwiązują, a są one nie mniej istotne niż brak możliwości zakupu mieszkania bez wkładu własnego - podsumowuje Marcin Krasoń z serwisu Obido.pl.