Ekonomiści przewidują, że na obecnym poziomie stóp wynoszącym 1,75 proc. się nie skończy. Ich staniem styczeń przyniesie kolejne podwyżki. Dobrą wiadomością jest to, że jeżeli wierzyć prognozom, większość zmian już za nami.

AKTUALIZACJA: Rada Polityki Pienieżnej podniosła stopę referencyjną o 50 pb do poziomu 2,25 proc.

Ceny mieszkań nadal rosną i w największych miastach są niezwykle wysokie. Według danych serwisu Domiporta.pl średnia cena mieszkania dwupokojowego z rynku pierwotnego w Warszawie wynosi w styczniu 2022 roku aż 486 tys. zł. W stolicy małopolski podobne mieszkanie kosztuje 349 tys. zł, a w Gdańsku 367 tys, zł. Osoby planujące wziąć kredyt na lokale w dużych miastach muszą wziąć pod uwagę, że ich zdolność kredytowa przez ostatni kwartał znacząco się zmniejszyła.

- Wyższe stopy procentowe powodują, że rodacy mogą mniej pożyczyć w ramach kredytów mieszkaniowych. Dzieje się tak dlatego, że przy wyższych stopach procentowych w górę idzie oprocentowanie kredytu, a im droższy dług, tym mniej przy konkretnych zarobkach możemy pożyczyć. Już po dotychczasowych decyzjach przykładowa trzyosobowa rodzina, w której obie osoby pracują i każda przynosi do domu po średniej krajowej straciła około 150 tys. złotych zdolności kredytowej. Jeszcze we wrześniu familia taka mogła pożyczyć na zakup mieszkania około 700 tys. złotych - wyjaśnia Oskar Śękowski z HRE Investments.

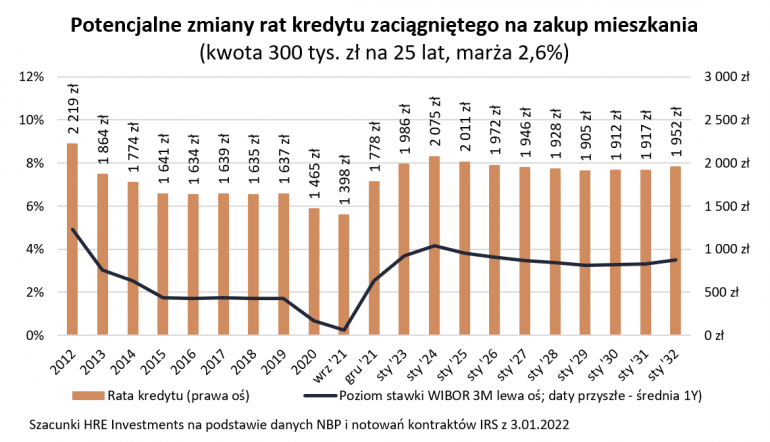

Całą lawinę wzrostów rozpoczął skok stopy referencyjnej NBP z poziomu 0,1 proc. we wrześniu do 1,75 proc. w grudniu. Jeszcze mocniej w tym czasie wzrosły notowania WIBOR-u, co znaczy, że banki są już pewne kolejnych podwyżek stóp. WIBOR w popularnej wersji trzymiesięcznej (częsty składnik oprocentowania kredytów hipotecznych) wzrósł z poziomu 0,24 proc. we wrześniu do 2,54 proc. na koniec 2021 roku.

Niestety, to nie koniec podwyżek. Prognozy ekspertów sugerują bowiem, że docelowo podstawowa stopa procentowa pójdzie w górę do poziomu ok. 3.5 proc - 4 proc. To oznaczałoby wzrosty rat kredytów mieszkaniowych o kolejne 10 proc. - 15 proc., względem bieżącej sytuacji. Gdyby tak się stało, raty kredytów hipotecznych udzielonych w złotówkach były wyższe o ok. 40 proc. niż we wrześniu 2021 roku.

Źródło: HRE Investments

Zdjęcie główne: Kacper Janczy on Unsplash